人民币汇率“破7”创11年新低,对房地产利空影响有多大?

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

8月5日,离岸、在岸人民币兑美元双双跌破7元整数关口!

受美国总统特朗普有关贸易关系的讲话影响,市场担忧全球经济放缓风险增大,以及中国人民银行5日公布,人民币对美元汇率中间价为6.9225元,下调229个基点影响。

昨日早盘,离岸人民币兑美元快速跌破7元关口,较低报7.1元;随后在岸人民币兑美元也快速跌破7元整数关口,较低达到7.03元,创11年多以来低点。

资深地产专家杨红旭告诉记者,一国本币出现贬值,对楼市是利空。本币贬值后,有些外部资金会因为损失汇差,缩减进入楼市的需求。一房企负责资金的高管则表示,房企境外融资或临难题,境内融资环境不断收紧,再叠加“不放松”的房地产调控态势,多重利空因素共同作用,最终致使地产股普遍下跌。

人民币破7房地产大“利空”

买房要谨慎

中原地产首席分析师张大伟表示,人民币贬值会推高房价。

人们的财富和可支配收入会随着人民币的升值而增加,住宅作为一种高价消费品,吸引了大量财富增长的消费者,在房地产供给短期内难以增加的情况下,房地产需求的增加会拉高房价。流入房地产市场的资金会随之人民币升值预期而增加。“输入性通货膨胀”会引起我国物价上涨。一般来说,商品房的需求弹性大于普通商品,因而上涨的幅度会更大。

预期效应会明显放大流动性效应和财富效应。当市场预期人民币升值时,国外资金会大量流入我国房地产市场,从而推高房价。如果一旦人民币改变升值预期,出现趋势性的贬值变化,买房就赚钱的趋势将出现逆转,这种情况下,买房就愈加需要谨慎。

“人民币持续升值的历史,也是中国房地产价格持续上涨的历史,过去中国房价大涨的原因有很多种,但其中一种,就是人民币升值。在这个升值的过程中,拥有房产的人们,资产迅速升值。房产升值的预期,又激发了更多人买房的欲望。”张大伟说,如果人民币贬值,将会影响部分购房投资。人民币的贬值,钱的流出,财富阶级的资产转移都将有影响。

房企融资压力大增

借新还旧,境外融资成本抬升

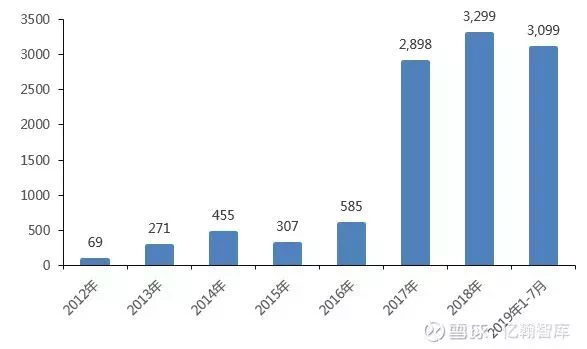

在公司债和非标融资等融资渠道逐步收紧的情况下,从2017年开始,房企大幅加大海外债券融资规模。据亿翰统计,2017年海外债发行规模接近2016年规模的5倍,2018年和2019年规模仍持续增长。2019年1至7月规模已经超过3000亿元人民币,接近2018年全年水平。

境外发债,已经成为房企资金“续命”的重要选择。克而瑞研究中心统计数据显示,2019年上半年,95家受监测房企境内外债券类融资总额4286亿元人民币,占2018年全年的59.3%。其中,境外发债额占比67%,相较2018年上升了19个百分点。而2018年以来,房企境外债的发债成本便一直居高不下,特别是2018年10月境外发债成本破8%,之后均在7.50%以上。

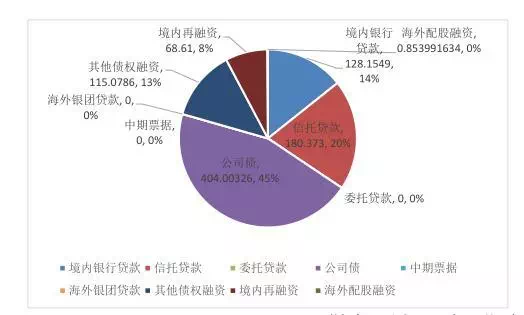

同策研究院数据显示,2019年7月房企融资以人民币为主,美元次之、港元第三。本月,外币融资总额328.26亿元,环比上涨46.14%。外币融资金额占融资总额的36.59%,与上月持平。

其中,美元融资总额327.40亿元人民币,环比增长46.15%,占融资总额的36.50%;港元融资总额为0.8540亿元人民币(0.9697亿港元),环比增长41.1%,占比0.10%;本月无以其他外币为货币单位的融资行为。由此可见,本月外币融资金额继续增加。

图:2019年7月典型上市房企融资方式占比(单位:亿元,%)同策咨询

在上述背景下,2019年7月,国家发改委办公厅下发《关于对房地产企业发行外债申请备案登记有关要求的通知》,要求房地产企业发行外债只能用于置换未来一年内到期的中长期境外债务,同时强化备案及发行时的信息披露。海外债融资环境收紧下,业内预计2019年下半年海外债融资规模将有所放缓。

同策研究分析认为,离岸人民币、在岸人民币破7,对境外借款的房企来说影响是较大的。一方面,如果房企通过发行境外美元债以借新还旧,意味着更高的还债成本。另一方面,如果汇率一直处于高位,那么房企未来将面临更高的金融汇率风险。

58安居客房产研究院首席分析师张波向分析认为:

首先,在全球经济下行压力增强以及投资者避险情绪影响下,美元债发行成本上升的概率会增强。而汇率下跌会提高房企发行债务的融资成本,这在负债水平较高的房企身上表现更为明显;

其次,如果房企通过境外发行美元债用于清偿境内债务,则要面对利率和汇率的双重风险。汇率变化会导致企业的还本付息压力出现变化,这一变化并非只在偿还时点才集中爆发,而是会随着汇率变化不断影响着房企,以及市场对于房企的判断。

一位TOP20房企相关负责人向《每日经济新闻》记者表示,汇率贬值对于存量美元债市场来说影响很小,不会再产生新的汇兑损失。对于房企来说,因为现在都是借新还旧,主要问题在于偿还,成本势必上去。因为汇率贬值,要付出更多钱,这对企业来说,不管能否承担,在于不能去借新的。

该人士还称,如果人民币有贬值趋势,一方面企业就要考虑汇率风险,但是一般情况下,对于正规企业,一般会做汇率对冲,不见得会增加太多成本。

人民币贬值影响房企利润

随着房企发行海外债的规模越来越大以及人民币的贬值,企业的汇兑损失的风险也会越来越大。

通过统计2010年开始发行且截止到2019年7月底仍未到期的美元债、港元债和新加坡元债等数据发现,中国恒大集团发行的海外债券规模远远高于其他房企。

据统计,截止到2019年7月底,中国恒大仍未到期的海外债规模高达208亿美元,为第二名碧桂园的2倍之多,30家企业平均存量规模为41.9亿美元。人民币兑美元汇率“破7”后,没有做外汇对冲的房企净汇兑损失将会加大,财务成本升高,进而影响净利润率。

图表:截止到2019年7月底30家房企仍未到期海外债规模

亿翰智库测算,将汇率贬值程度分为2%、4%、6%、8%和10%,再用汇兑损失金额与核心净利润的比值来衡量人民币贬值对于企业净利润率的影响程度。

发现房企在未做外汇风险对冲的情况下,人民币贬值对房企净利润率的影响,比值越大,则影响越大,当比值超过1时,则企业可能面临亏损风险。

数据来源:Wind,华泰证券地产团队,亿翰智库

1,以恒大为例

2018年,恒大核心净利润为772亿元,假设恒大未做外汇风险对冲,且截止到2018年底,恒大海外债存量为200亿美元,即1400亿人民币。则与核心净利润的比值在3.6%至18.1%之间,总体上看仍有不小的影响。此外2018年恒大核心净利润大幅提升106.4%,若在2017年利润的基础上则造成双倍的影响。

2,以净利润规模TOP30的企业为例

2018年,TOP30企业净利润平均为162.3亿元,并将此视为核心净利润,海外债存量为40亿美元,即280亿元人民币。则与核心净利润的比值在3.5%至17.3%之间,基本与恒大影响程度相差不多。但是若从极端情况来看,必然存在影响更大的企业。

亿翰智库认为,人民币贬值对房企净利润会产生明显的影响,因此,企业不能对汇率的变动掉以轻心,尤其在贸易战长期化的背景下,做好外汇对冲。正如2019年8月5日央行回应人民币贬值所说,“不希望企业过多暴露在汇率风险中,支持企业购买汇率避险产品规避汇率风险。”

房地产股创半年来新低

由于人民币贬值,作为人民币资产重要代表之一的房地产市场也承受着巨大压力。近期房地产板块指数连续跳空低开低走,昨日早盘再次跌逾1%,创近半年来较低。

当日百余家房地产股票下跌,其中佳兆业、上置集团、中国奥园、宝龙、龙光、富力等近20只地产股跌幅超5个百分点。从个股来看,碧桂园下跌3.35%、万科下跌3.57%、融创中国下跌4.9%、中国恒大跌3.18%,宝龙、龙光、富力、佳兆业、建业的跌幅均达5%以上,中国奥园跌幅达到7.47%。

但也有分析人士表示,尽管短期内房价与政策的博弈、国际环境变动、流动性政策调控、房地产税和棚改等潜伏因子或将带来扰动,但长期来看估值扩张是大趋势,加上房企2018年业绩快速释放,派息稳定丰厚,且未来结转确定性较高。

兴业证券表示,在标的的选择上,优选行业龙头、财务稳健、杠杆低、基本面扎实、有丰厚派息分红的公司,同时推荐关注财务状况良好的大中型内房股的债券。

《中国房地产金融》综合每日经济新闻、证券时报

免责声明:

1.本文转载自:中国房地产金融

2.凡注明转载来源的文章,均为其他媒体或平台的作品,均为转载,转载目的在于传递更多信息,并不代表本平台赞同其观点和对其真实性负责,本平台不承担任何法律责任。

3.如有侵权,请及时告知删除。或者联系搜狐焦点上海站版权部:021-23081573

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。